本ページはプロモーションが含まれている場合があります。

終活する中で自身の所有する土地や不動産を全て現金化した場合、どのようなメリットがあるのでしょうか。

例えば、マンションを所有していても住まないのであれば税金がかかるだけですし、売却して現金化したほうが効率的だという見方もできます。

全て現金化する理由やメリット、それからデメリットについても解説しています。

目次

終活として財産を全て現金化する理由

終活を行う中で、相続財産の管理はとても大切なことです。

例えば、自身が土地・不動産を所有しているとします。

土地・不動産を持っている人が亡くなると、相続人が財産として相続することになります。

相続人が複数いる場合、土地や不動産が関わる遺産相続は相続人同士でトラブルや揉めごとになるケースが多いといわれています。

なぜなら預貯金のように簡単に分割できないことから、トラブルになりやすいようです。

つまり、終活として財産を全て現金化する理由とは

残された家族が遺産相続で揉めないようにするため

これが主な理由だと考えられます。

他に、残された家族の精神的な負担軽減にもなるというのも理由だと思います。

そのため、遺産相続でトラブルとなりやすい土地・不動産が無く、財産が預貯金のみだと残された家族の精神的な負担などの軽減に繋がると考えられます。

土地売却で多い傾向は「生活費充当」

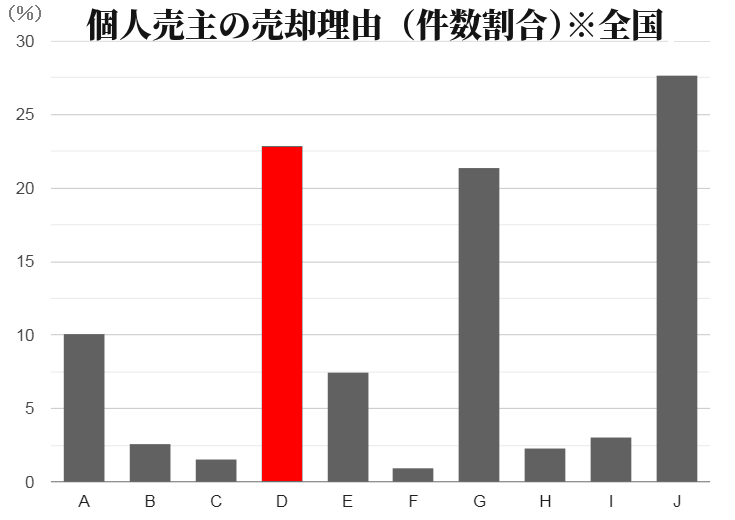

「所有している土地を売る理由の傾向」として、国土交通省が発表している「土地保有移動調査結果(平成29年取引分)」を参考に、以下グラフ化してみましたのでご覧ください。

≪個人売主の売却理由(件数割合)※全国≫

A:建設資金購入資金…10.1%

B:他の土地購入…2.6%

C:事業用資金…1.6%

D:生活費に充てる…22.9%

E:借入金返済…7.5%

F:公共用地となる…1.0%

G:買主等の希望…21.4%

H:投資用地の売却…2.3%

I:相続税の支払…3.1%

J:その他・不明…27.7%

上のグラフは、全国の「土地を所有する個人(売主)が土地を売った理由」です。

全国的に見て「生活費に充てる」という理由が多い傾向なのがわかります。

続けて以下グラフもご覧ください。

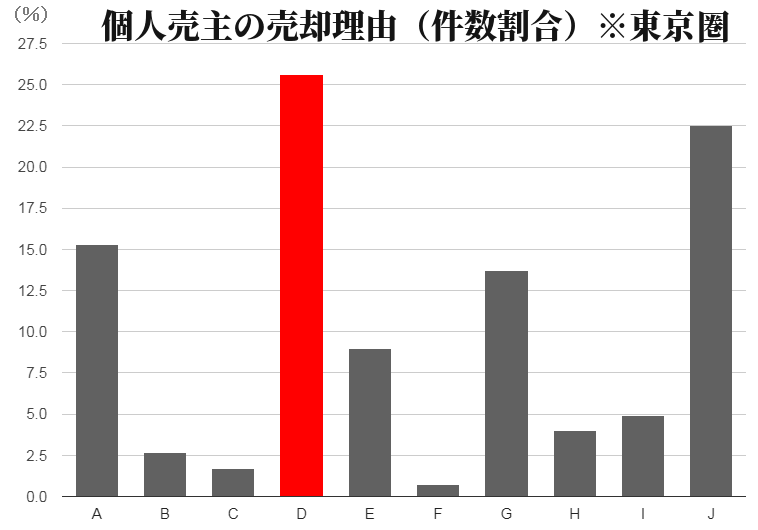

≪個人売主の売却理由(件数割合)※東京圏≫

A:建設資金購入資金…15.3%

B:他の土地購入…2.7%

C:事業用資金…1.7%

D:生活費に充てる…25.6%

E:借入金返済…9.0%

F:公共用地となる…0.7%

G:買主等の希望…13.7%

H:投資用地の売却…4.0%

I:相続税の支払…4.9%

J:その他・不明…22.5%

東京圏も最も多い理由が「生活費に充てる」で25.6%となっています。

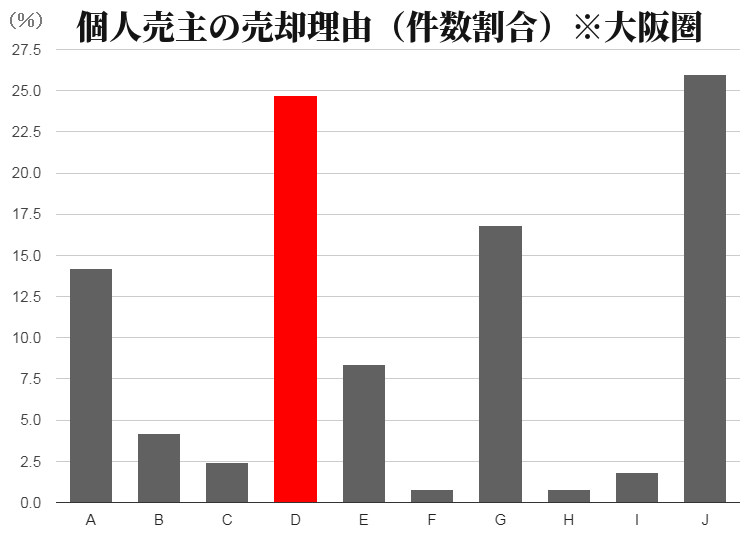

次に大阪圏を見てみましょう。

≪個人売主の売却理由(件数割合)※大阪圏≫

A:建設資金購入資金…14.2%

B:他の土地購入…4.2%

C:事業用資金…2.4%

D:生活費に充てる…24.7%

E:借入金返済…8.4%

F:公共用地となる…0.8%

G:買主等の希望…16.8%

H:投資用地の売却…0.8%

I:相続税の支払…1.8%

J:その他・不明…26.0%

大阪圏も同様に、単一の理由として最も多いのが「生活費に充てる」で24.7%となっています。

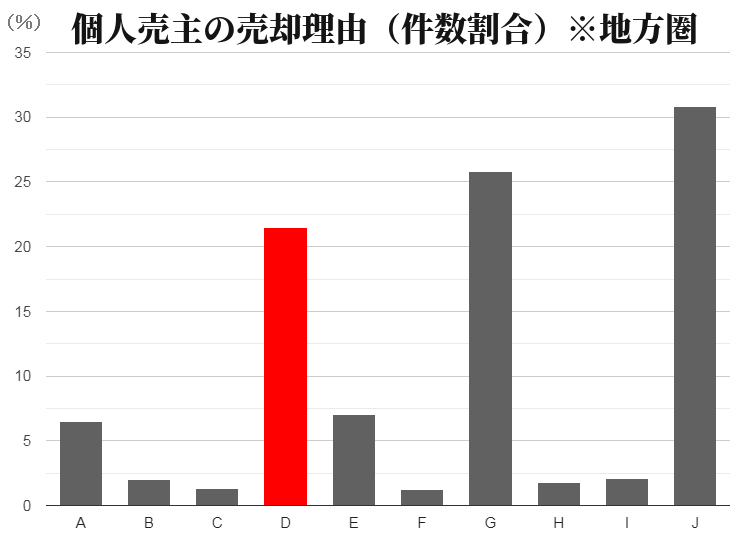

その他、地方圏が以下のグラフです。

≪個人売主の売却理由(件数割合)※地方圏≫

A:建設資金購入資金…6.5%

B:他の土地購入…2.0%

C:事業用資金…1.3%

D:生活費に充てる…21.5%

E:借入金返済…7.0%

F:公共用地となる…1.2%

G:買主等の希望…25.8%

H:投資用地の売却…1.8%

I:相続税の支払…2.1%

J:その他・不明…30.8%

地方圏でも「生活費に充てる」が理由として多いことがわかります。

単一の理由として、「生活費に充てる」が多いという傾向は各グラフからわかっていただけたかと思います。

終活.comが注視したいところが各所の「その他・不明」部分です。

全国・東京圏・大阪圏・地方圏において、いずれも高い割合となっています。

「その他・不明」の割合

・全国…27.7%

・東京圏…22.5%

・大阪圏…26.0%

・地方圏…30.8%

「その他・不明」の中にはもしかしたら

「終活のため」

「相続することになる残された家族のため」

という理由も、含まれているのではないでしょうか?

当サイトが終活メディアなので「こじ付けている」等、感じられるかもしれません。

決してこじ付け等ではなく、近年の終活ブームをみると少なからず含まれているような気がします。

ちなみに、「相続税の支払」という理由も各所で少なからず入っていますが、「相続税の納税資金に充てるため、土地売却した」ということです。

詳しくは後ほど解説しますので、読み進めください。

終活で財産を全て現金化するメリット

終活として財産を全て現金化する理由は、残された家族が遺産相続で揉めないようにするためです。

では、終活として財産を全て現金化するメリットとは一体何なのでしょうか?

前の項目で書いた2つの理由

・残された家族が遺産相続で揉めないようにするため

・残された家族の精神的な負担軽減にもなる

これらもメリットの1つだといえるでしょう。

その他のメリットは以下の通りです。

・値下がりの懸念が解消され、リスクが回避できる

・各種保険料の残額分が返還される

・維持費がかからなくなる

・固定資産税や都市計画税が軽減される

「終活として財産を全て現金化」を実際に行う人=「被相続人となる人」です。

その被相続人の財産を相続するのが相続人です。

上記「土地や不動産売却のメリット」は「被相続人となる人」のメリットを挙げました。

よりわかりやすく、順にひとつずつ見ていきましょう。

値下がりの懸念が解消され、リスクが回避できる

不動産において、投資用マンションを保有していると「空室リスク」に悩まされることもあると思います。

例えば今は満室状態でも、急に入居者が退去する可能性があるかもしれない、といった懸念があります。

また、家賃収入があるとしても維持費(管理費や経費)は継続するものなので、空室が多くなると収入より支出のほうが多くなってしまうことになります。

空室が多くなると、空室率が高くなります。

空室率が高くなると、不動産価値が下がって値下がりしてしまいます。

売却することで、値下がりリスクを回避できることになります。

各種保険料の残額分が返還される

不動産の売却を行うと、売却代金以外にも現金を得ることができます。

それが保険に加入していた場合です。

例えば火災保険に加入していると、残っている保険期間分の保険料を返還してもらうことができます。

ただ、不動産を売却したら自動的に返還されるわけではなく、申請しなければいけません(返還金の有無は契約形態にもよる)。

不動産売却時、加入している保険会社に連絡するとよいでしょう。

維持費がかからなくなる

例えばマンションにしても家賃収入の有無に関わらず、管理費・経費といった維持費がかかります。

売却することで、維持費がかからなくなります。

人によっては維持費が不要になることで心労が解消されることにも繋がります。

固定資産税や都市計画税が軽減される

土地やマンションなど不動産を所有していると必ず課せられるのが固定資産税です。

固定資産税とは?

土地やマンションなどの固定資産の価値に応じて所有者が毎年納めなければいけない税金のことをいいます。

固定資産税とあわせて課せられることがあるのが都市計画税です。

都市計画税とは?

都市施設の建設や整備など、都市計画事業に充てるため、市街化区域内に土地・建物を所有する方に課せられる税金のことをいいます。

※市街化区域内かどうか調べる方法は自治体の窓口で聞くのが正確だといわれています

土地や建物を売却することで、固定資産税や都市計画税を減らすことが可能です。

「終活として財産を全て現金化するメリット」について紹介&解説してきました。

逆に、「終活として財産を全て現金化するデメリット」についてはどうなのでしょうか?

メリットとともに気になる方も多いと思いますので、次はデメリットについても解説していきたいと思います。

終活で財産を全て現金化するデメリット

メリットとデメリットは表裏一体または切り離すことのできない関係性だということは、土地や不動産だけに限ったことではありません。

メリットがあればデメリットもあるのがつきものですが、売り手にとって大事なのは

メリット>デメリット、つまり「メリットがデメリットを上回っているか?」をしっかりと確認することだと思います。

ただ、土地・不動産売却におけるデメリットはそんなに多くないとされています。

「デメリットが少ないならメリットが上回るんじゃないの?」

そう捉える人もいることだと思います。

デメリットは多くありませんが、リスクについて頭に入れておかなければいけません。

デメリットは、上でも書いたようにメリットと切り離せない関係性ですが、リスクは別物です。

「リスク回避」といった言葉があるように、リスクは回避できる場合があります。

デメリットとリスク、まずは箇条書きでデメリットを挙げてみたのでご覧ください。

・仲介手数料

・譲渡所得税

・引越し費用

・収入が減る(収益を生まなくなる)

では、順にそれぞれ解説していきます。

仲介手数料

仲介手数料は、不動産の売却を依頼する不動産会社へ報酬として支払うお金です。

気になるのは仲介手数料として幾らぐらい支払うものなのか、という点だと思います。

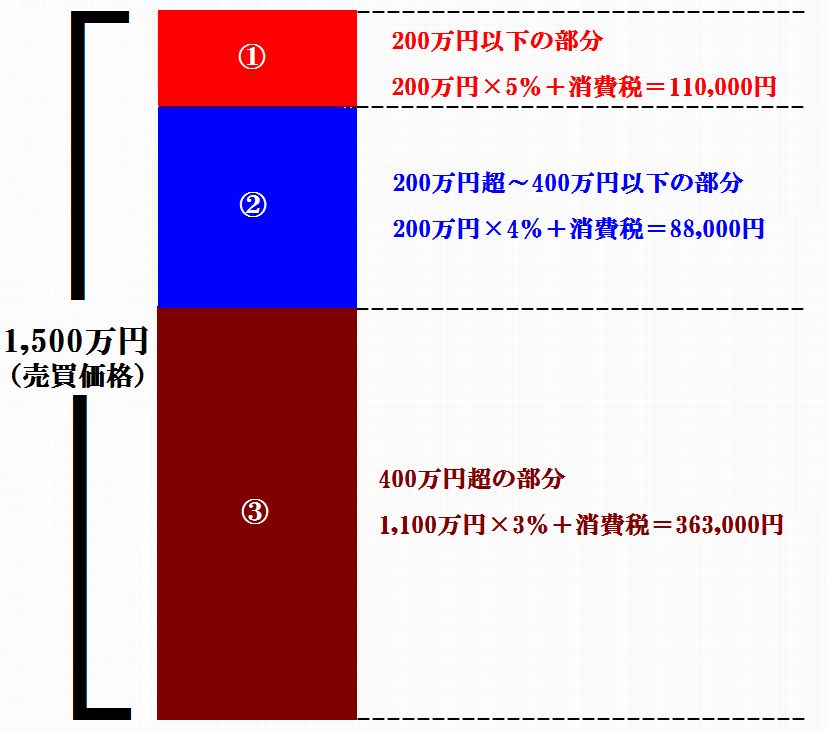

実は仲介手数料の上限額は、宅地建物取引業法で以下のように定められています。

| 物件の売却価格 | 仲介手数料(上限) |

| 200万円以下の部分 | 取引額の5%以内+消費税 |

| 200万円超~400万円以下の部分 | 取引額の4%以内+消費税 |

| 400万円超の部分 | 取引額の3%以内+消費税 |

上記表だけだとピンとこないと思いますので詳しく解説していきます。

表の左側「物件の売買金額」を

・200万円以下の部分

・200万円超~400万円以下の部分

・400万円超の部分

の3つに区分してそれぞれを計算し、合計するという計算方法になります。

例)

売買価格1,500万円の場合の仲介手数料上限額

※消費税は10%で計算

▼①200万円以下の部分

200万円×5%+消費税=110,000円

▼②200万円超~400万円以下の部分

200万円×4%+消費税=88,000円

▼③400万円超の部分

1,100万円×3%+消費税=363,000円

3つの区分それぞれを計算すると上記①~③のように算出されます。

①+②+③

の合計額が、1,500万円で売却した場合の仲介手数料の上限額となります。

110,000円 + 88,000円 + 363,000円 = 561,000円

つまり、売却価格が1,500万円の仲介手数料は、561,000円を超えない範囲で不動産会社が決めることになります。

※不動産売却の仲介手数料においては上限額通りの請求になるケースが多いようです

上記で計算したように不動産売却時、仲介手数料の上限を計算する方法は覚えておくようにしましょう。

そういった場合に値下げ交渉しやすくなります。

計算方法を把握していることで、万が一不透明な説明を行う不動産会社がいた場合に指摘・意見もしやすいと思います。

上に書いたように売却時の仲介手数料が上限額通りの請求になるケースが多いようですが、中には無料や割引を行って差別化を図っている不動産会社も増えつつあるようです。

譲渡所得税

ものすごく簡単にいうと、土地や不動産を売却して利益が出ると税金がかかります。

売却による利益が全て自身のものとなるわけではなく、その利益に対して税金がかかることになります。

土地や不動産売却の税金のことは何かと複雑なので、できるだけわかりやすく解説していきたいと思います。

土地や不動産の売却によって生じる所得のことを譲渡所得といいます。

上で「利益に対して税金がかかります」と書いたのは、譲渡所得がプラスの場合に対して税金がかかることになるからです。

この税金のことを譲渡所得税といいます。

土地や不動産を売却したときの譲渡所得は分離課税方式のため、給与所得などに合算できないのが原則となっています。

※給与所得などと分けて計算しますが、確定申告は他の所得と一緒に行います

譲渡所得税がかかるのは土地や不動産を売却して、自身が買ったときよりも高く売れたときです。

つまり譲渡所得がプラスだということを指します。

譲渡所得がゼロまたはマイナスの場合、税金はかかりません。

「土地や不動産を売却したら必ず確定申告する」ということを覚えておきましょう。

譲渡所得の計算方法は以下の通りです。

▼譲渡所得の計算

各費用の詳細は以下の通りです。

| 譲渡価額 | ・土地や不動産の売却代金 |

| 取得費 | ・土地や不動産購入時の費用(仲介手数料も含む) ・税金(印紙税や登録免許税など) |

| 譲渡費用 | ・譲渡費用:仲介手数料や土地や建物を売却するためにかかった費用(建物を取り壊して土地を売却の場合は取り壊し費用も含む) |

| 特別控除額 | ・マイホームを売却して譲渡益がある場合、特別控除の特例がある* ※不動産の中でもマイホームを売却の時など、税率を軽減する特例があります 特例の要件など詳しくは国税庁の「土地や建物を売ったとき」をご覧ください。 |

課税譲渡所得に税率を掛けて、税額を計算することになります。

税率について解説していきたいと思いますが、

上の表の特別控除額のところで書いている特例についてですが、前述した【土地売却で多い傾向は「生活費充当」】の項目で触れた相続税についても関係するものです。

「相続税の支払」という理由=「相続税の納税資金に充てるため、土地売却した」ということだと書きました。

相続によって取得した土地や不動産を売却すると、利益に応じて税金がかかり、それが譲渡所得税だということも上で解説した通りです。

譲渡所得を計算する際、支払った相続税の一部を取得費に加算することができ、譲渡所得金額を軽減させることができます。

それが「相続税の取得費加算の特例」です。

▼特例の対象要件

・相続した土地や不動産であること

・相続した際に相続税を納税していること

・相続開始日から3年10ヶ月以内に売却していること

以上の3つを満たしてなければいけません。

相続税の取得費加算の特例があるということは、知っておくとよいでしょう。

では、税率について解説していきます。

▼税率について

売却した土地や不動産の所有期間が、「売った年の1月1日現在で5年を超えるかどうか」によって適用される税率が異なります。

5年を超える場合:長期譲渡所得

5年以下の場合:短期譲渡所得

例)

令和元年(平成31年)中に譲渡した場合、その土地・不動産の取得が平成25年12月31日以前なら長期譲渡所得になります。

平成26年1月1日以降であれば短期譲渡所得になります。

税率は以下表の通り決められています。

| 区分 | 所得税 | 住民税 | 復興特別所得税 | 合計 |

| 長期譲渡所得 | 15% | 5% | 0.315% | 20.315% |

| 短期譲渡所得 | 30% | 9% | 0.63% | 39.63% |

※平成25年(2013年)から令和19年(2037年)までは復興特別所得税として基準所得税額の2.1%が加算されます

⇒ 上記表の長期譲渡所得:所得税15%×2.1%=0.315%(これが復興特別所得税)

譲渡所得の計算式にしても税率にしても、全てを覚える・暗記するというのは面倒だと思います。

自身で計算式などを知識として知っておくのも大切だと思いますが、一番は信頼できて頼りになる不動産屋を見つけることが大切です。

土地や不動産の売却において、不動産会社によって数百万単位で変わることもあるといわれているほどです。

土地や不動産売却の際、それぞれの専門・特化した方に相談するのが好ましいです。

・税金のことなら税理士

・権利関係のことなら司法書士

・不動産のことなら不動産鑑定士や土地家屋調査士

上記のような専門家に相談することは自身で少し曖昧に感じていることや不明点を解消してくれることに繋がります。

例えば土地や不動産の売却において

「売買契約書に書いてる文言でよくわからない箇所がある」

「土地の適正な売却価格ってどれくらいなんだろう」

「土地の正確な広さがわからない」

など、人それぞれ少なからず疑問はあると思います。

数字に強くない人もいますし、前述したように土地や不動産売却の税金については面倒に感じる人もいることでしょう。

そういった場合など、自己解決だけで完結せず各専門家に相談することをオススメします。

よくわからない部分を明確にしてもらえるので、場合によってはリスク回避にも繋がるでしょう。

税理士や司法書士は別になりますが、土地家屋調査士など有資格者のいる不動産会社で頼れるところがあれば理想的だと思います。

引越し費用

売却する不動産がマイホームや自身が居住しているマンションの場合、引越し費用がかかることになります。

ただ、費用は引越しする物件や移動距離によって変わってくるため、特にデメリットとして考えない方もいると思います。

終活として考える場合、「マイホームを手放して賃貸物件に」という方は実際にいらっしゃいます。

例えば、以下のような家族のケースです。

≪家族構成≫

父・母・長男・次男・長女の5人家族

長男・次男・長女ともに父・母の住む実家を離れ、他の地域で暮らしている(3人とも既婚)。

父・母は「自分たち2人だけだし、相続時に子供たちが揉めないように現金化しよう」と、父名義の自宅を売却。

その他、引越し業者がタイミングよく見つからない等の問題もあるかもしれません。

ですので、居住物件を売却の際は事前に引越し業者のことも視野に入れて動くようにするとよいでしょう。

収入が減る(収益を生まなくなる)

投資用マンションなどを所有している場合、売却することで家賃収入などが入らなくなります。

ただ、「終活として」と考えて、売却理由が残された家族のことを想ってのケースならあまりデメリットと捉える方は少なそうです。

売却のケースとして、空室が目立って家賃収入どころか維持費がかるため、というケースもあると思います。

住宅ローンが残っている不動産について

マイホームなど住宅を売る際、住宅ローンが残っている不動産は売却することができるのでしょうか?

「住宅ローンが残っている状態では売ることができないのかな…」

と、考える人も多いことでしょう。

結論から言うと、住宅ローンが残っていても売却することは可能です。

まず、住宅ローンの残っている不動産を売却する場合、事前に幾らくらいで売れるのかを把握し、住宅ローン完済には幾ら不足しているのかを把握しておく必要があります。

場合によっては自己資金を用意しておく必要もあります。

「いや、自己資金を用意するなら住宅ローンに充てるよ…」

そう考えてしまう人もいると思います。

そもそも、ほとんどの人がマイホームなどの不動産を購入する際、住宅ローンを組まれています。

住宅ローンを組む際、銀行はローン対象となる不動産に対して抵当権を設定します。

住宅ローンが残っている状態でその不動産を売却する際、設定された抵当権を外す必要があります。

外すというのは、抵当権を抹消するということです。

抵当権を抹消するための条件が住宅ローンの完済になります。

なんだか堂々巡りのような雰囲気もありますが、そうではありません。

不動産を売却した現金で住宅ローンを一括返済(完済)し、抵当権を抹消することができます。

ただ、メリット・デメリットどちらも考えられます。

| メリット | ・住宅ローン完済 ・住宅ローンの保証金が戻ってくる(住宅ローンの保証会社に申請) |

| デメリット | ・売却額が住宅ローン残高に満たない場合もある(自己資金が必要となる) |

住宅ローンが残っている不動産を売却の際は、売却したい不動産の価値を事前に把握した上で、問題がなさそうであれば動くようすべきだと考えられます。

まとめ

終活として財産を全て現金化するメリットについて、わかりやすく解説・紹介しました。

現金化することのメリット・デメリットをどのように捉えるのか?

そして自身にとっての終活とは?

この2つがポイントになってくると思います。

単純に、自身のみで考えれば「メリット>デメリット」という考えが一般的だとは思います。

ですが「終活として」ということを考えると、自身のメリットというよりは自身の死後の

残された家族のために

という想いも生まれると思います。

「残された家族のために」という想いが強ければ、「終活として全て財産を現金化しよう」と考えるのではないでしょうか。

自身のメリット・デメリットに関係なく、後々の家族を思って財産を現金化する方もいることでしょう。

残された家族とは相続人でもあります。

相続する財産に現金(預金)が少ない場合、すぐに現金化できない土地や不動産など大きな財産を相続すると、納税資金が不足してしまうケースが生じることもあります(納税が遅れると加算税などもかかってきてしまいます)

相続した土地や不動産の場合、相続税の支払いに充てることができるとも記事内で触れましたが、「相続時に土地や不動産が現金化されていたら」と考えると、全てのケースとは言い切れませんが納税資金に悩まされることがないかもしれません。

終活.comでは相続税についても、わかりやすく解説しています。

終活として財産を全て現金化することを検討の際、今回の記事とあわせて参考になれば幸いです。